Investovanie je jednoduchšie, než sa zdá. Navyše je to skvelý nástroj na dosiahnutie finančnej stability a budovanie dlhodobého bohatstva. Bez ohľadu na vašu súčasnú finančnú situáciu a znalosti existuje niekoľko krokov, ktoré vám pomôžu začať investovať a riadiť vaše financie efektívnejšie.

Je ale dôležité, aby sme si hneď na začiatku povedali, že investovanie nie je cestou k rýchlemu zbohatnutiu. Je to dlhodobý prístup k zhodnocovaniu vašich úspor, ktorý vám pomôže dosiahnuť vaše dlhodobé ciele a postupne budovať bohatstvo. V ďalšom diele seriálu Investovanie jednoducho si preto zhrnieme základné princípy, ktoré vám umožnia sebaisto vstúpiť do sveta investícií.

1. Získajte základné znalosti

Než sa pustíte do investovania, je dôležité porozumieť základným investičným pojmom a konceptom. Skúste si prečítať kvalitné knihy o investovaní, prejsť relevantné blogy na webe a pozrieť sa na vzdelávacie videá alebo si vypočuť podcasty. Vďaka tomu získate základné povedomie o rôznych druhoch investícií (akcie, dlhopisy, nehnuteľnosti apod.), rizikách a potenciálnych výnosoch.

2. Stanovte si finančné ciele

Predtým, než začnete investovať, si položte prvotnú otázku: Prečo chcem investovať? Chcete si zaistiť dôstojný dôchodok? Snažíte sa našetriť na vzdelanie detí, alebo len budujete rezervu na nečakané výdavky? Stanovenie jasných cieľov vám pomôže zvoliť tú správnu investičnú stratégiu. Základným predpokladom pre mieru zhodnotenia vašich úspor by z racionálneho hľadiska malo byť minimálne zachovanie ich pôvodnej hodnoty, teda ochrana pred infláciou.

3. Zostavte si rozpočet a vytvorte núdzový fond

Než začnete investovať, uistite sa, že máte stabilné finančné základy. Najskôr si vytvorte rozpočet, aby ste vedeli, koľko môžete pravidelne investovať. Pokiaľ ešte nemáte núdzový fond, odporúčame si ho vytvoriť. Nezabudnite, že takáto finančná rezerva by mala pokryť 3 až 6 mesiacov vašich nákladov. Rezerva bude slúžiť ako finančný vankúš v prípade neočakávaných udalostí.

4. Vytvorte investičný plán

Investovanie by nemalo byť spontánne, ale malo by ísť o starostlivo premyslený proces. Zostavte si investičný plán, v ktorom stanovíte, koľko peňazí budete investovať, ako často a do akých konkrétnych aktív. Následne zvoľte vhodné investície. Myslite pritom na správnu diverzifikáciu, teda rozloženie investícií do rôznych tried aktív, napríklad akcií a dlhopisov. Tým výrazne znížite rizikovosť vašej investície.

5. Vyberte vhodné investície

Podľa vašich cieľov a rizikovej tolerancie vyberte vhodné investície. Akcie ponúkajú potenciál pre vyššie výnosy, ale aj vyššie riziko. Dlhopisy sú menej rizikové, ale obvykle prinášajú nižšie výnosy. Ak si nie ste istí, aké aktíva sú vhodné práve pre vašu investíciu, odporúčame vyplniť Portu investičný dotazník.

6. Využite moderné investičné nástroje

Dnešná digitálna doba ponúka širokú škálu prepracovaných a moderných investičných nástrojov. Investovať už môžete kedykoľvek chcete a navyše z pohodlia domova. Čím ďalej populárnejšie je potrebné využívanie tzv. roboinvestičných platforiem. Tie vám vďaka investičnému dotazníku dokážu odporučiť ideálnu investíciu na mieru, postarajú sa o rebalanciu vášho portfólia a pripravia daňové podklady. Vďaka chytrej automatizácii navyše často nemusíte investovaniu venovať viac ako niekoľko minút mesačne. Investovanie tak nebolo nikdy v minulosti dostupnejšie.

7. Pravidelná revízia a úpravy

Nezabúdajte na to, že investovanie nie je jednorazový proces. Odporúčame sa raz za čas k vášmu investičnému plánu vrátiť a zhodnotiť, ako si vediete pri ceste k splneniu vašich finančných cieľov. Nebojte sa svoj investičný plán revidovať, pokiaľ sa zmení vaša situácia a vykonávajte úpravy podľa aktuálnych okolností a cieľov.

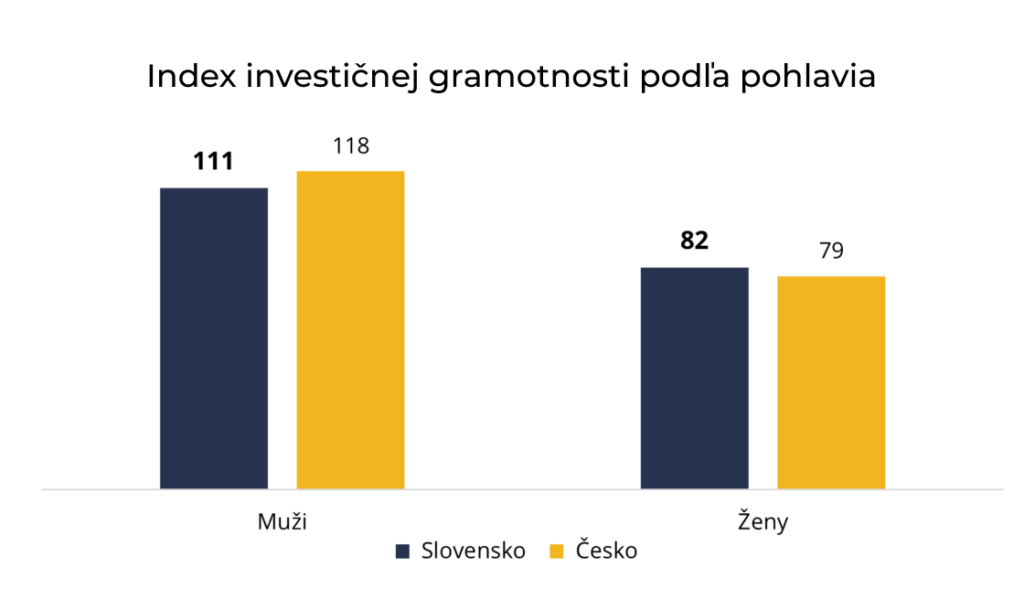

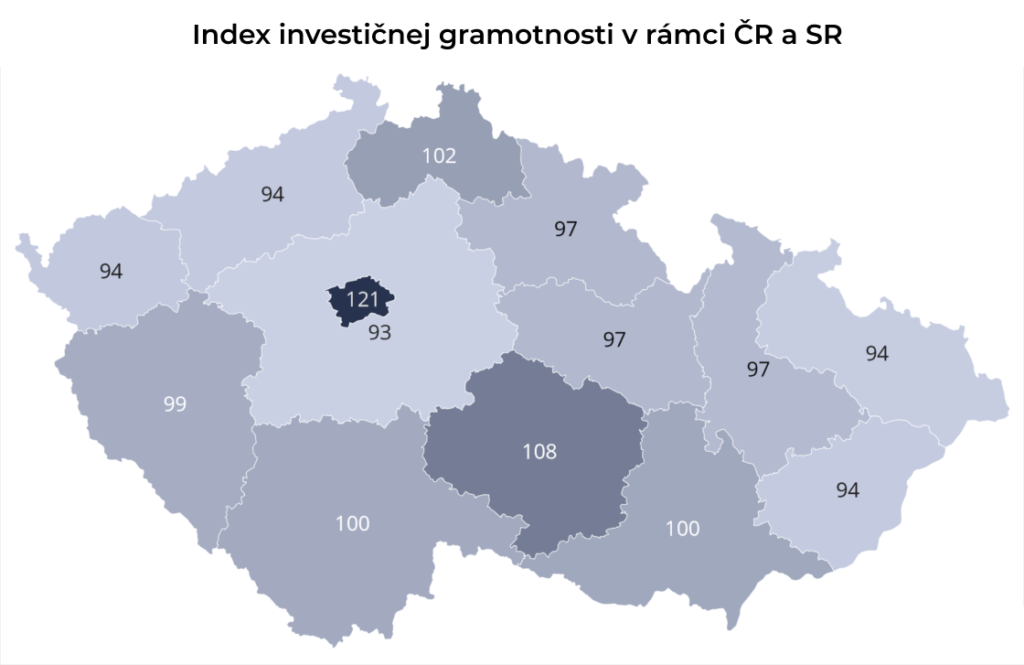

Investovanie je kľúčom k finančnej nezávislosti a budovaniu bohatstva. Dôležité je začať čo najskôr, aj s menšími čiastkami. S postupným rastom znalostí a skúseností potom môžete postupne skúšať zložitejšie investičné nástroje. Zároveň ale buďte trpezliví a investujte s rozvahou. Neviete, ako na tom ste s finančnými znalosťami? V našom rýchlom kvíze Indexu investičnej gramotnosti si to môžete overiť.